|

今天盘前轻仓抄底了达美航空,因为现在航空股的波动率太大,所以暂时只买入了5%的仓位,未来仓位可能会提高到10%。

抄底美国航空股有两个原因,一个是行业的原因,另一个是安全边际的计算。

|行业原因

美国没有高铁,长距离的交通运输,航空业是必不可少的。

虽然行业是必不可少,不过在其中竞争者的盈利能力并不一定好,尤其在1978年,美国航空业放松管制之后。大量航空公司,为了争夺市场份额,不断打价格战。

那时候,航空公司破产是常有的事情。

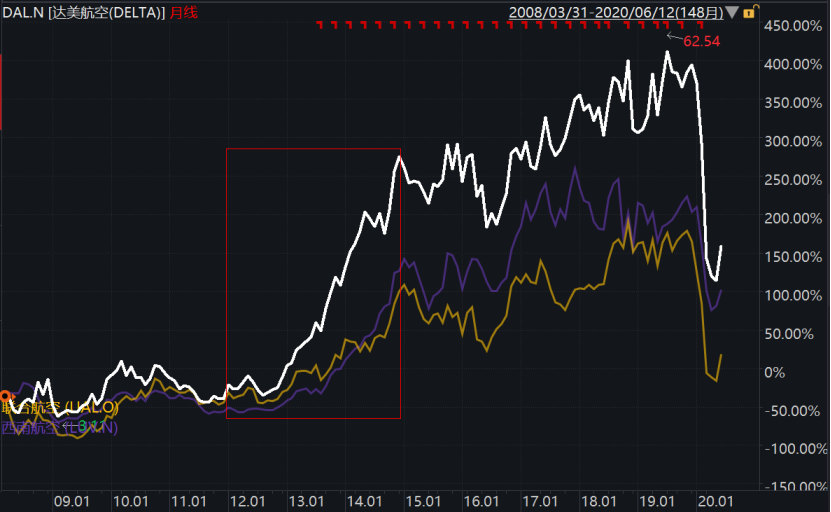

这种局面一直维持到09年前后,大型航空公司开始不断收购并购,市场集中度不断提高。也是从2013年开始,三家航空公司的盈利能力大幅改善,终于出现了连续几年都盈利的成绩,并且盈利还在不断提高。

三大航空公司都在2012年到2014年底走出了一波凌厉的上涨趋势。

2016年这三家航空公司一共占领了48%的市场份额,寡头局势已定。

这也说明航空公司要赚钱,就要形成寡头,如果一直是自由竞争,大家都没钱赚。当寡头占领大部分市场份额后,寡头联合提价,小航空公司跟着提价还能活下去。不然,打价格战,最先挂掉的就是小航空公司。

寡头反而对大家都好。

现在寡头局面已经形成,即使经济下行、暴动、疫情爆发,都改变不了这个竞争格局,当这些都过去后,一切都会恢复正常,包括股价。

这么说来,美国航空股这一波下跌是美国航空业出现寡头后第一波大幅下跌。这让我想起国内的航空业,国内的航空业一开始就是寡头市场。已经经历了好几波经济不好或者熊市导致的下跌,但是之后都能回到之前的高点附近,除了06年那波牛市的高点。

当然,在经济不好的时候也能回到前面的低点,哈哈哈。

而国内航空股这种股价波动的状态是在估值高点不断下降的情况下取得的,可以认为长期在杀估值高点的情况下,因为航空股的盈利规模的提升,股价还是能回到之前的高点。

这说明在寡头竞争格局之下,巨头航空公司具有长期提升盈利规模的能力。

这是美国第一次进入寡头航空竞争格局的第一次暴跌,这样的机会不参与,我认为太可惜了。

|安全边际

在2012年到2014年底,美国航空股快速上升之后,似乎进入到了估值平衡阶段,这个阶段似乎是市场认为的公允价值。

尤其是2019年,三家航空公司的PB都在一个非常稳定的位置波动,西南航空是3倍PB,达美大概是2.5倍PB,联合大陆大概是2倍PB。

也就是说,可以认为当经济秩序恢复之后,三大航空股的估值很可能回到2019年的估值水平。

因为疫情导致的亏损对净资产有负面影响,在净资产减少的情况下,同样的股价水平,PB会更高,因此PB也会因为亏损而变化。

但是长期来看,这些影响会被消除,因此我打算粗暴用股价来计算。简单认为2019年的股价,就是同等水平的PB和净资产规模。

2019年收盘价是58美元,现在盘前是29美元左右,大概有一倍的空间。

而如果发生亏损,是按百分比亏损的,如果股价下跌更多,未来的上涨空间就更多,并且是以倍数衡量。

例如,如果再腰斩至15美元,回到58美元就有3.9倍。

与其说这是一种估值,不如说这是一种盈亏比的计算,因为在极端的情况下,常规的估值模型都难以应对。

亏损以百分比计算,上涨空间以倍数计算,我认为这个“赌注”值得下。 |